韓国LGディスプレーの苦戦が伝えられている。先日同社が発表した2019年7月~9月期の連結営業損益は,4,370億ウォンと400億円を超える赤字となった。同社がこの期に赤字転落するのは実に8年ぶりのこととなる。

韓国LGディスプレーの苦戦が伝えられている。先日同社が発表した2019年7月~9月期の連結営業損益は,4,370億ウォンと400億円を超える赤字となった。同社がこの期に赤字転落するのは実に8年ぶりのこととなる。

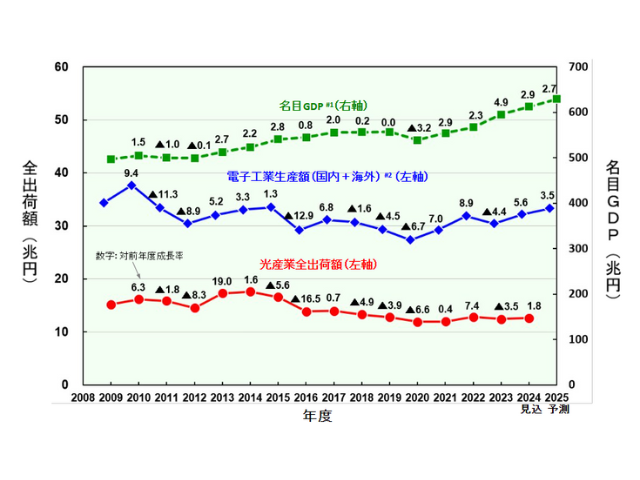

この赤字の要因は言わずもがな中国のディスプレーメーカーとの価格競争によるものだ。中国では政府の多額の補助金を受けて大型基板工場が次々と竣工しており,その生産能力も向上していることから,特に供給が過剰となったLCDの価格下落がLGを直撃した。

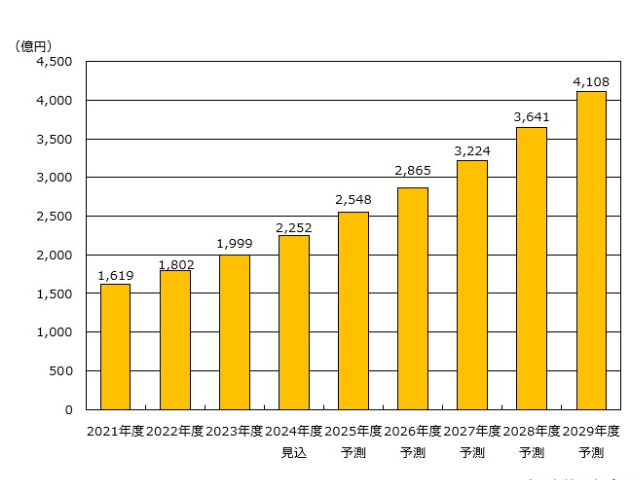

LCDにとどまらず,今後はOLEDでも同様のシナリオが予想される。現在,テレビ用のOLEDパネルを供給するのはLG一社だが,現在モバイル用OLEDパネルを生産する中国メーカーがノウハウを蓄積しテレビパネルの生産に乗り出すのは想像に難くなく,ディスプレーの業界予測を行なうDSCCではその時期について2021年以降とみている。

こうした状況に,モバイル用OLEDパネルで大きなシェアを持つサムスンディスプレイも危機感を隠さない。業界に先駆けて折り畳み携帯電話「Galaxy Fold」を発売するなど新ジャンルへの製品展開を図るとともに,テレビ用OLEDパネルへの進出も急ぐ。

かつて自らが日本のディスプレーメーカーを追いやったように,韓国の両社は中国メーカーに追われつつある。日本の轍を踏まぬためにも「FPD事業の選択と集中」が迫られる中,どのような中長期戦略を講じるのかは,ディスプレー製造装置や部材を供給する日本メーカーにとっても気になる話題である。

去る10月16日に都内で行なわれたDSCCのセミナー「チャイナライジングー岐路に立つFPD市場」において,「韓国ディスプレイ事業の再編とFPD製造装置市場」を報告した同社アナリストのJayden Lee氏は,LGとサムスンの描くシナリオについて解説した。

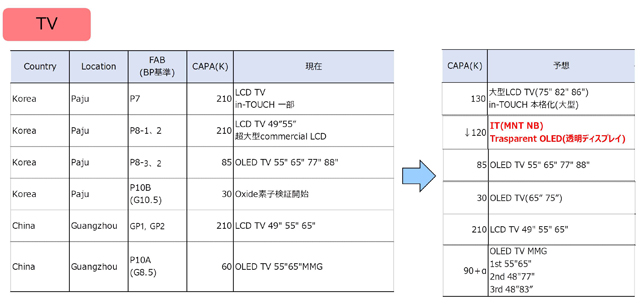

LGの戦略

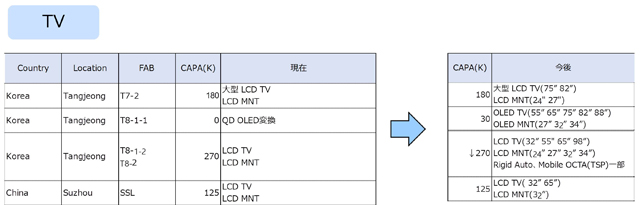

LGグループではディスプレー事業の不振を受け,LGディスプレーの社長を交代して構造改革を進めている。テレビ向けパネルは今後,大型FPDの製造ラインを小型のIT製品向けパネルもしくは高付加価値に振り替え,差別化による収益を重視した戦略に転換する。

また,モバイル用は一部LCDを減産しながら,余剰となるラインはAR/VR向けの高精細OLEDパネル,またはμLEDに振り分ける。収益のよいIT系を継続しながらLTPS LCDの活用とフレキシブルOLEDパネルをどうやって伸ばすかがキーになるとしている。

LGが製品を高付加価値化する技術として期待するのが「In-Touchディスプレー」と「透明ディスプレー」だ。前者はいわゆる電子黒板の技術で,タッチ機能をin-cellとすることでパネルのコストを抑えることができる。また後者のディスプレーは背景が透けるので,製品の前に置くデジタルサイネージとしての期待が高い。

同社はテレビ向けOLEDパネルについては増産に向けた投資を,中国の補助金の投入状況や市場の様子を見ながら進めていく。この背景には2020年の東京オリンピックに向けたNHKの8K試験放送で同社のOLEDパネルが使用されるなど,技術的優位性を自負していることと,既存ブランド以外の中国のセットメーカーにも販路する方針があるという。

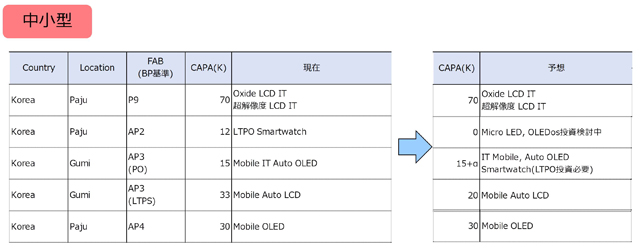

サムスンの戦略

サムスンはテレビ向けLCDパネルの製造ラインの一部をQD-OLEDパネルの製造ラインへと転換を進めている。QD-OLEDは量子ドットを用いてディスプレーの色域を高める技術で,OLEDテレビをさらにプレミアム化することで収益の確保を狙う。今後はその他のラインも徐々にQD-OLED化することでラインナップにおける割合を高める。

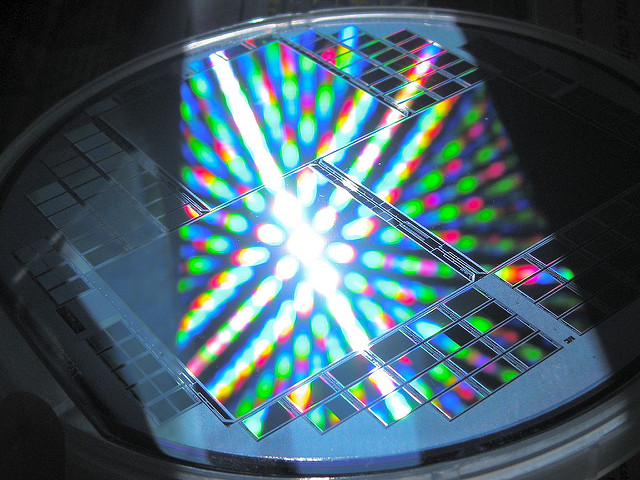

これまでの量子ドットを用いたQD-LCDパネルでは量子ドットを添加したフィルム(QDEF)をバックライトの前に置く構造が採られてきたが,QD-OLEDではカラーフィルターの露光後,インクジェットによってQD層をコーティングする技術の採用が予想されるという。

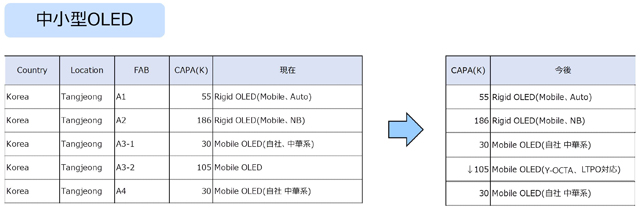

モバイル向け中小型OLEDパネルについては,生産量は維持しながら一部ラインについてはY-OCTAおよびLTPO生産用への改造が行なわれている。2019年下半期にはA4パネルの量産が始まるとしており,さらにプレミアムパネル事業に注力する。

Y-OCTAはTFEの上にタッチスクリーンをパターニングするin-cell技術で,Galaxy Sシリーズで採用されている。パネルメーカーでタッチスクリーンを内製化できるのでコストメリットと同時に,大容量バッテリー搭載の際に求められる「少しでも薄いディスプレー」に対応できる利点がある。この技術は各社でさかんに投資が行なわれており,iPhoneの2020年モデルでの採用が予測されるという。

LTPOはLTPS TFTとOxide TFTを1つの基板上に統合し,それぞれの短所を補完する技術で,速い電子移動度をLTPS,スイッチTFTをOxideが担う。LTPOは高解像度と低消費電力を両立するが,マスクの工程が20~30%増加するという弱点がある。この技術はLGや中国BOEも開発しており,スマートフォン向けをサムスンが2021年,他社は2022年に量産化の見通しを立てている。

製造プロセスの更新

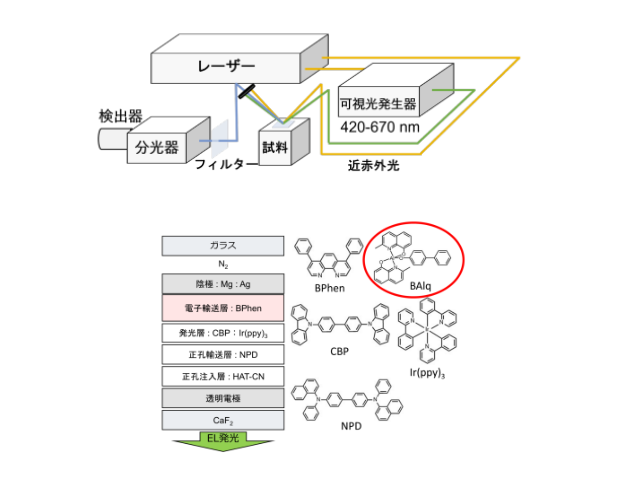

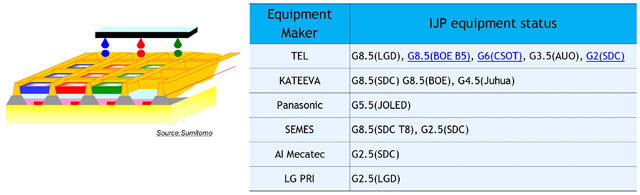

パネルの価格に関わらず利益を確保するためには製造プロセスの革新も求められる。OLEDパネルで現在主流である発光層を蒸着するプロセスは原材料の8割が無駄になる他,真空を要する装置に大型の投資が必要となるため,RGB発光層をインクジェットで塗り分ける技術の検討が活発に行なわれている。

インクジェット方式はこうした点で有利な他,フレキシブルディスプレーとも親和性が高い,ただしテレビ向けの大型パネルに適用するには,均一に膜を塗布するなどの技術的ハードルが高く,まずは蒸着と共に部分的に導入されることが予想されるという。

またRGBを塗り分けるインクジェット技術は日米の装置メーカーが高い技術を持つことから,装置や材料の外部依存度がこれまでの白色OLED+カラーフィルター方式よりも高くなるとしている。

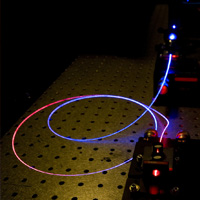

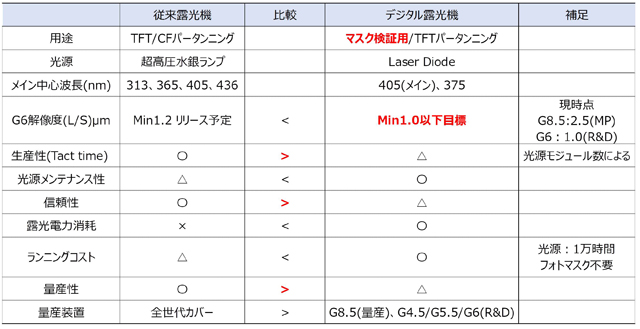

一方,露光プロセスにおいてはデジタル露光機の導入が各社で始まっている。光源にレーザーを用いるデジタル露光機はマスクレスでパターニングが可能という特長を持つ。マスク検証用として実用化されており,量産性においては従来の露光装置にはかなわないものの,特殊な形状のデジタルサイネージ向けパネルなどの生産に用いられているという。

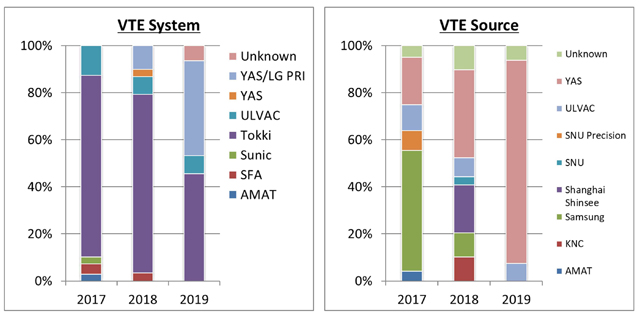

現在,FPD向けの露光装置はキヤノンとニコンで独占しているが,こうした技術の採用によって勢力図が書き換わる可能性がある。例えばOLEDパネルの蒸着装置で2017年に8割近いシェアのあったキヤノントッキだが,韓国YASが追い上げて2019年には4割ずつ分け合うまでになっており,政治的な背景もある現在,更なるプレイヤーの入替も想定される。