ディスプレー業界を調査するIHS Markitは1月23日,「最新ディスプレー市場と有機EL産業動向」と題し,「有機EL VS 液晶の市場展望,2019年下期回復の見通しと懸念点」をテーマにした記者説明会を開催した。

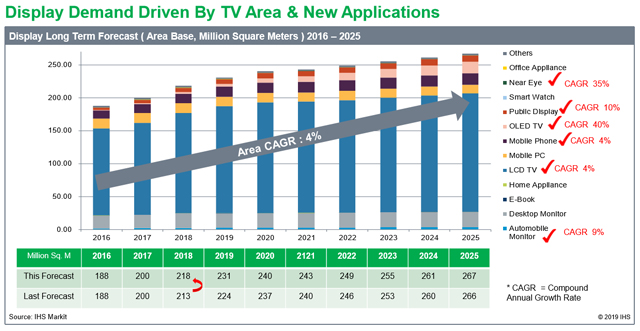

シニアディレクターの謝勤益氏は2016年から10年間の市場概観について,ディスプレー業界はVRやパブリックディスプレー,OLED,車載など新たなアプリケーションが牽引することで出荷面積は全体でCAGR4%で伸長するとしている。しかし最大のアプリケーションはテレビであることは変わらず,今後の需給は65型以上の大型パネルがけん引していき,従来の主役であった32型は今後シュリンクするという。

今後ディスプレー業界において台風の目となるのは中国の動向だという。一つは米中貿易摩擦で,現在は90日の猶予期間をアメリカが中国に与えている状態となっているが,その後交渉が決裂すれば,アメリカ向けの製品には25%の関税が課されることになり,余剰在庫のリスクが増える。また,この摩擦に影響されて世界各国のGDPも成長の鈍化が懸念され,パネルの需要減に結び付く可能性がある。

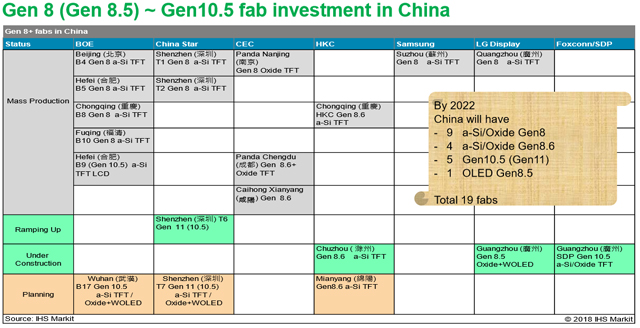

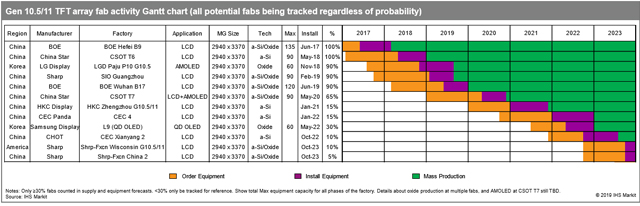

もう一つ,中国で2022年までに新たに稼働が予定されている19のパネル工場にも注意が必要とする。19のうち5つの工場は最大の基板を用いるLCDの10.5世代で,製造されるパネルは80%が65インチ,20%が75インチとなる。これにより中国は韓国を超える世界最大のパネル生産国となる。既にBOEは2018年の11月,12月でこのサイズにおける世界最大のサプライヤーとなっており,こうした動きにより2019年からは特にこのサイズで供給過剰となるという。

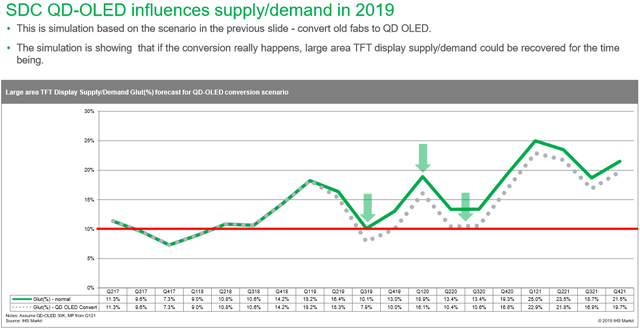

これにより韓国や台湾の既存の7.5世代,8.5世代の工場が大きなプレッシャーを受けることになり,そのいくつかは操業を継続することが困難となる。これに対しサムスンは古い8.5世代の工場をQD-OLEDパネルの生産工場に転換するプランがあるという。このタイミングによってはLCDパネルの需給バランスが一次的に変わり,供給がタイトになる可能性があるので注意が必要だ。

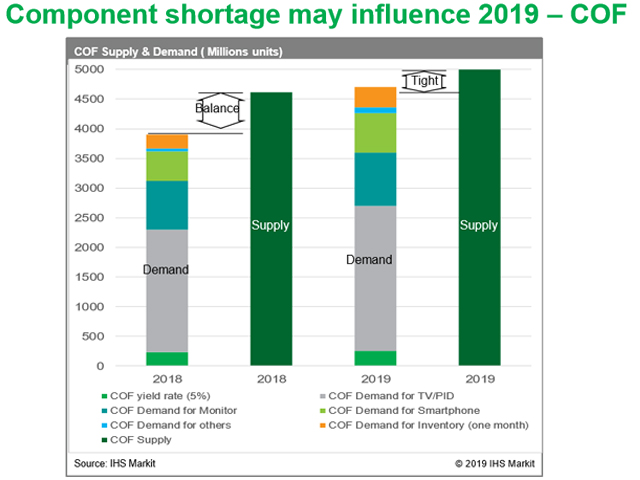

さらに,コンポーネントの供給もひっ迫する可能性がある。特にドライバICをフィルム上に実装するCOF(Chip On Film)は,薄型・狭額縁のディスプレーには欠かせないが,大型パネル増産により2019年は供給が逼迫する可能性が高い。

OLEDを含むパネル全体でも供給過剰は少なくとも2021年まで続く。これはサムスンが古い工場をQD-OLEDに転換することによる供給減を加味しており,その後多くの古い工場が操業を停止るすことで需給バランスは回復し,2022年に僅かに需要が供給を上回ると予想する。

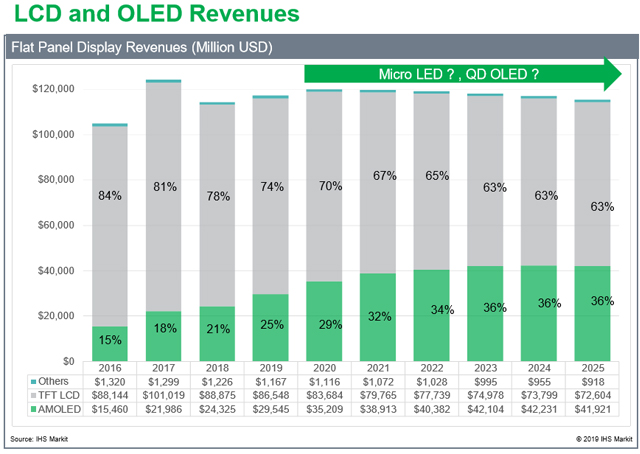

OLEDとLCDの戦いについては,2018年は売上ベースで8:2,つまり液晶が78%,OLEDが21%となっている。これからも液晶はディスカウント要請によって売上は更に落ち込む一方で,OLEDは車載用など新しい市場が出現しているのと,中国工場の稼働によるコストダウンが期待できる。そういう意味ではOLEDはもっと強くなると見ており,数年後にその割合6:4となるという。

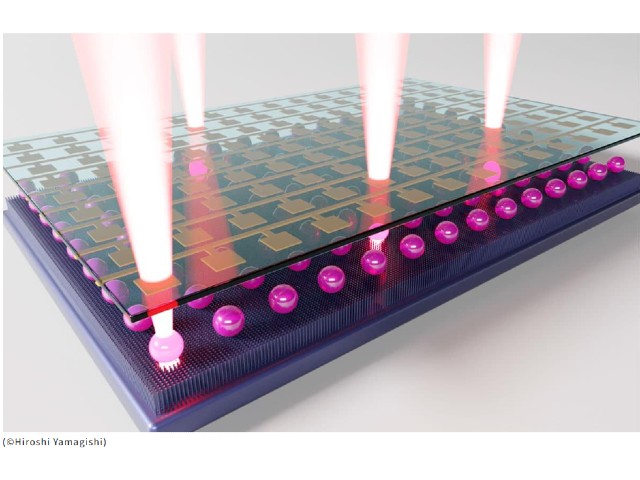

新たなディスプレーでは,サムスンがμLEDディスプレーのデモをCESで行なった。登場したのは75インチ(4K),146インチ(4K),219インチ(6K)の3種類。タイル状のμLEDパネルを敷きつめる方式で,146インチは187枚のパネルを使用しているという。サムスンは価格は明らかにしていないが,IHSが試算したところでは75インチが10万ドル,146インチが20万ドル,219インチは50万ドルになるとしている。そのため,家庭用よりもサイネージとしての使用を中心に想定しているとみている。

また,中・小型パネルのアプリケーションとして折り畳みスマートフォンがある。実用化されれば1台で複数のパネルが必要となるため需要の起爆剤となる可能性がある。しかし,現在のところ折り畳み方式や新たなOSが決定していないため,実用化にはこれらの進捗がキーとなるという。

スマートフォン向けとしては,指紋認証機能をディスプレーの下に収めたFoDや,画面を振動させて音を出すSoD,超音波センサーを搭載するHoD,赤外線センサーなどその他のセンサーを全てパネルの下に置くUPSなどが実用化を目指しているが,この場合,バックライトの無いOLEDの方が有利となるため,さらにスマートフォンにおいてもOLEDの割合が増えるかもしれないとしている。

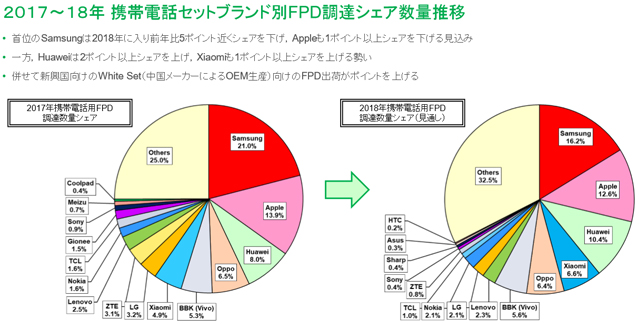

シニアディレクターの早瀬宏氏は,中小型FPD市場とアプリケーションについて報告した。スマートフォン市場ではプレーヤーの力関係が変化しつつある。これまで2大メーカーであったAppleとサムスンは,AppleがiPhoneXの低調,サムスンも中国メーカーにシェアを奪われ苦戦している。これに対し中国のHuawei,Xiaomi,Oppoなどが出荷数を伸ばし,2社に肉薄している。

これに伴い,スマートフォン各セットメーカーのFPDの調達量にも変化が生じている。これまでトップ2社だったサムスンとAppleがシェアを下げ,その分を3位以下の中国のHawai,Xiaomi,Oppoなどがシェアを増やしている。この動きは上位機種に搭載されるAMOLEDの出荷動向に顕著に表れている。

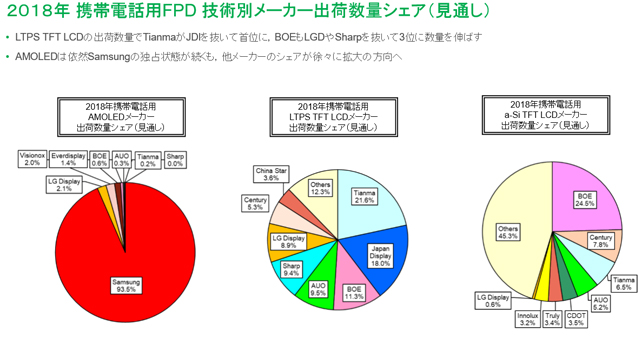

セットメーカーの力関係の変化はFPDメーカーのシェアにも影響している。AMOLEDは相変わらずサムスンが9割以上を握っているものの,わずかながら中国メーカーがシェアを伸ばし始めている。LTPS TFT LCDにおいては,これまでのJDIに代わって中国Tianmaがトップベンダーとなり,2位となったJDIに次ぐ3位も中国BOEと,中国メーカーが大きなプレゼンスを示している。

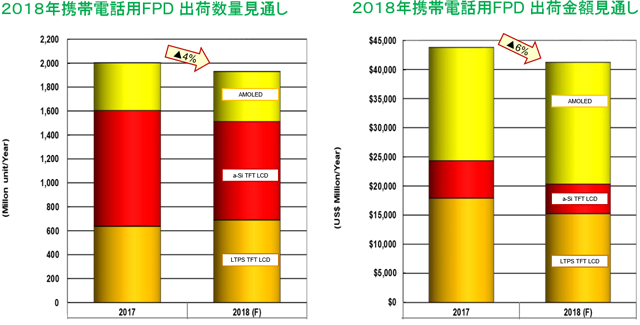

2018年携帯電話向けFPD出荷数量見通しは,対前年比4%減の19億3,000万枚となる。これはスマートフォンの画面サイズをさらに大型化,フルスクリーン化することによって狙った需要喚起が上手くいかなかったのと,ユーザー側も手持ちの機種の性能に満足して買い替え需要が踊り場に来ていることがある。また,米中の貿易摩擦や景気後退も要因となっている。なお,2018年携帯電話向けFPDの出荷金額見通しは,対前年比6%減の4兆4,900億円となる。出荷数量は19億枚だが今後は伸び悩み,2025年までは20億枚で頭打ちになるとみている。

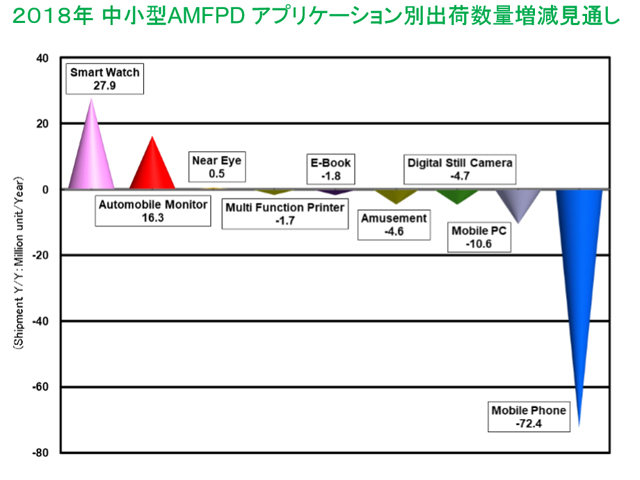

中小型FPD全体で見ると,携帯電話向けの出荷数量が大きく減った他,デジカメやモバイルPCなど,ほとんどのアプリケーションが出荷数量を減らしている中,スマートウォッチと車載ディスプレーが出荷数量を増やしている。スマートウォッチは意外な感じもするが,運動計測機能以外にも電子マネー機能なども搭載することで,ウェアラブル端末として一市場を確立しているという。その出荷数量は2018年には対前年比140%の1億5,000万セットになる見通しだ。

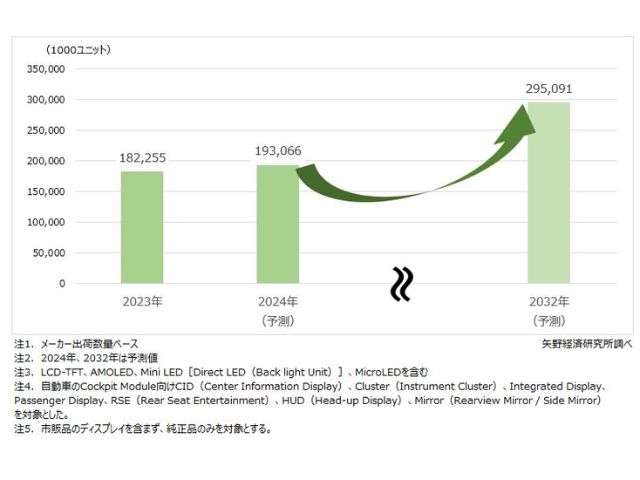

車載ディスプレー市場は,電子サイドミラーが大きなカギを握っており,未だ不確定要素が大きいものの,大きな市場となることが期待される。市場規模は2018年が1億6,000万セット以上,その後2022年には2憶セット以上を見込む。ただし,この数字も貿易摩擦や中国市場の減速は織り込んでおらず,市場動向には注意が必要という。

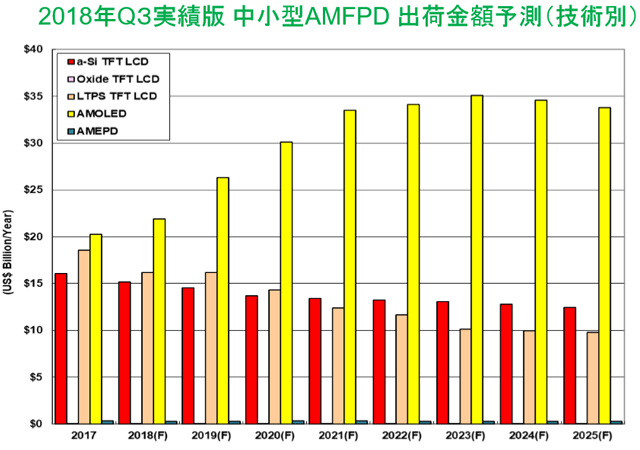

今後の中小型FPDの技術別出荷金額予測を見ると,スマートフォンの上位機種に採用が拡大するOLEDは当面高い価格水準を維持できる。さらに,折り畳みディスプレーの登場がさらなる付加価値をもたらすとしている。一方でTFT LCDは新たな付加価値の創造が無い限り,出荷金額の回復は見込めないという。

中小型FPD市場における今後の注意点として,まず新型iPhoneの価格設定があるという。これまで高いブランド価値によって10万円超の価格での販売を可能にしてきたiPhoneだが,iPhoneXの販売が伸び悩み,初めて値下げ販売を実施している。今後は政府指導の端末分離方式によって機種変更のハードルが上がるため,消費マインドが冷え込む中,Appleがどのような販売戦略を進めるか注目が集まる。

そもそも,供給過剰が続く産業全体の問題として対応が求められている上に,米中貿易摩擦による減産も懸念される。さらに,2018年は順調だった自動車市場も前年割れが予測されており,長期的な視点が求められそうだ。また,日本メーカーがパネル・セット共にプレゼンスを失う中,パネルとセットを一社で行なうモノづくりや,アライアンスを通じた付加価値の創造による,部品への付加価値の創造が今後生き残りのカギとなるとしている。

シニアディレクターのCharles Annis氏は,FPD設備投資と製造技術動向について報告した。現在10.5世代/11世代のLCDまたはAMOLEDのパネル工場が計画されており,そのうち5つの工場が既に稼働/着工している。主に中国メーカーの工場となるが,サムスンはLCDの大型パネルでの競合を嫌って第8世代のa-Si LCD工場をQD-OLED工場へと変更しようとしている。これによりサムスンは,LGが独占していた大型OLEDテレビ向けパネルへ参入することになる。

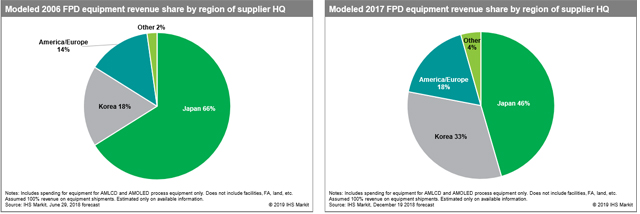

大型パネル工場の乱立で需給バランスの見通しが付きにくい中,中国の自治体は減速する経済をけん引するためにパネル工場への投資を続けている。日本はパネル製造装置に強みを持ち,2006年時点では66%ものシェアを持っていたが,近年では韓国の猛追を受け,そのシェアを46%にまで落としており,特にOLEDでその傾向は顕著となっている。しかし,蒸着装置(キヤノントッキ)とTFT露光装置(ニコン,キヤノン)では引き続き強固な地位にあり,十分な注意は必要なものの,中国の設備投資において収益を拡大させるだろうとしている。