富士キメラ総研は,自動車業界の最重要事項である「電動車両化」「自動運転/AI化」をはじめとした,注目の「CASE」技術を支える車載電装システムやデバイスの市場を調査し,その結果を「車載電装デバイス&コンポーネンツ総調査 2020(上巻)システム/デバイス編」にまとめた(ニュースリリース)。

富士キメラ総研は,自動車業界の最重要事項である「電動車両化」「自動運転/AI化」をはじめとした,注目の「CASE」技術を支える車載電装システムやデバイスの市場を調査し,その結果を「車載電装デバイス&コンポーネンツ総調査 2020(上巻)システム/デバイス編」にまとめた(ニュースリリース)。

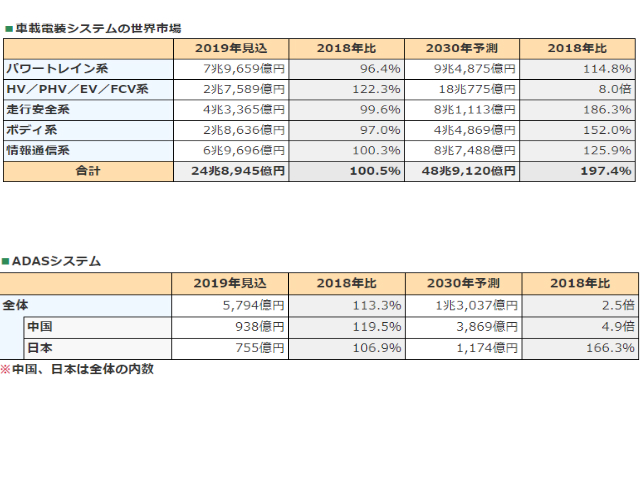

この調査では,パワートレイン系,HV/PHV/EV/FCV系,走行安全系,ボディ系,情報通信系の車載電装システム計24品目の世界市場を国・地域別に調査・分析した。また,それらを構成するデバイス&コンポーネンツ22品目の市場についても捉えた。

2019年の市場は中国の需要が低調であったため低い伸びにとどまるとみているが,中長期的には堅調な拡大を予想している。分野別ではパワートレイン系,HV/PHV/EV/FCV系,走行安全系の環境・安全に関わるシステムが全体の60%以上を占めるとみており,特にHV/PHV/EV/FCV系の伸びが大きい。

エリア別では,自動車生産台数の多いEU,中国,北米が市場をけん引している。EUや北米は,車載電装システムの搭載率が高く,2020年以降もHV/PHV/EV/FCV系が伸びるとみている。中国は,2019年に自動車生産台数の減少によりマイナスを予想している。

しかし,EVなどの環境自動車の普及政策により,HV/PHV/EV/FCV系システムの比率が他エリアよりも大きく,中長期的には2020年以降は再び拡大に向かうとみている。日本は,現状ではパワートレイン系と情報通信系の比率が大きいが,今後はHV/PHV/EV/FCV系が大きく伸びて構成比を高めると予想している。それらのシステム搭載が急速に進むため,2023年から当該システムの比率が最も高くなるとみている。

今後も各分野の伸びを予想しており,特にHV/PHV/EV/FCV系の大幅な伸びを期待している。また,走行安全系の自動運転システム,ADAS,ドライバーモニタリングや,情報通信系の車外通信システム(TCU/DSRC)やHUD,ボディ系の電子ミラーなども大きく伸びるとみている。

注目市場は以下の通り。

・ADASシステム

AEB(衝突被害軽減ブレーキ)などの衝突安全防止機能の搭載義務化により,世界的に搭載車の普及が進んでいる。現時点ではEUや北米が市場をけん引しているが,中長期的には日本や中国でも大幅な伸びを期待している。

システム普及の課題として,センシングデバイスの搭載コストがあげられるが,車載カメラやミリ波レーダーなどは搭載車の増加による量産効果で低価格化を予想し,普及を後押しするとみている。

2020年以降,各国が順次,衝突安全防止機能の搭載義務化を進めていることや,搭載車の増加によるシステムの低価格化が拡大を後押しし,2030年の市場は1兆3,037億円を予測している。

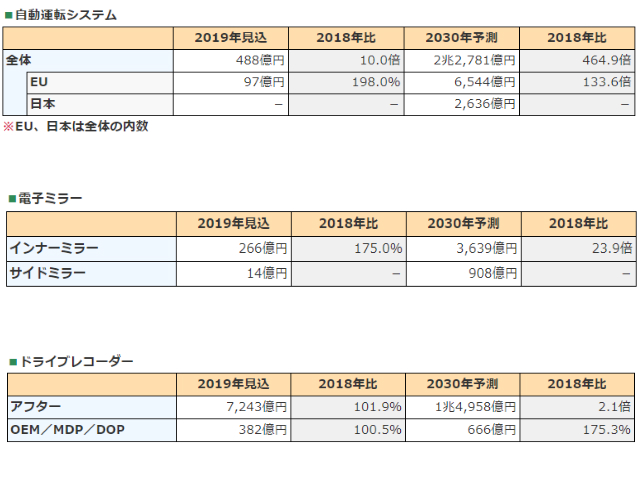

・自動運転システム

・自動運転システム

国土交通省などが定義するレベル3から5のシステムを対象とする(レベル3についてはHDマップとLIDARが搭載されたシステムが対象)。現状,一般向けではドイツメーカーの車両に搭載されているのみだが,2020年代前半以降は日本メーカーの車両への搭載を予想している。

一般向け車両に搭載される自動運転システムは,2020年にレベル3車が量産化され,2025年頃にレベル4車が投入されることで,徐々に市場が本格化すると予想している。ロボットタクシー(レベル4車以上)などの商用車向けのシステムは2020年代前半に市場が立ち上がるとみている。後付けのプラットフォーム販売であるため,一般向け自動運転システムと比べて高価格を想定している。

主要なセンシングデバイスであるLIDARが高価格であるため,現状,搭載はハイエンド車両に限られている。2021年頃にMEMS式などの安価なLIDARが採用され始めることからシステムの低価格化が進むとみている。2030年頃にはレベル3システムの価格は低下するとみており,搭載車両は大幅な増加を予想している。

・電子ミラー

電子インナーミラーは,車載カメラとディスプレーを使用し,鏡を代替して車両後方の視界を確保するシステムを対象とする。電子サイドミラーは,光学サイドミラーの機能をカメラとディスプレーで代替し,現行法規で光学ミラーの取り付けを免除されるシステムを対象とする。

電子インナーミラーの2019年の市場は2018年比75.0%増の266億円を見込んでいる。搭載車種が徐々に増えており,市場は拡大している。現状参入メーカーは限られているものの,複数の車載機器メーカーが参入に向けて開発を進めている。電子ミラーの実用化については法整備が追い付いていない国・地域もあるため,普及のためには早急な整備が待たれる。参入メーカーが増加する2021年の市場は678億円を予測している。

電子サイドミラーは,原則的には従来の光学サイドミラーが搭載されるため,現状ではオプション設定となっている。光学ミラーと比べると高価なため,当面は一部のハイエンド車種に限定されたオプション設定での需要となる。市場は2020年頃から立ち上がり,2024年には504億円を予測している。

当面は光学ミラー切り替え式,または光学ミラー併用の形が進むとみているが,インナー,サイドともに2025年から本格的な普及を期待している。

・ドライブレコーダー

アフター(後付け)とOEM/MDP/DOP(純正品)に大別され,それぞれ,通信機能の有無により通信型とスタンドアローン型がある。通信型製品は,商用テレマティクスサービス用の端末として使用され,運行管理者が事故や危険運転などの状況把握に活用できる。スタンドアローン型製品は,主に一般車両に搭載される。高性能化が進んでおり,カーナビと連動するタイプやスマートフォンとWi-Fi接続ができるタイプが登場している。

アフターの市場が大部分を占める。各地域で堅調な需要があり,特に中国や北米などの伸びが市場をけん引している。中国は自動車保有台数の伸びに比例して伸びており,2020年以降も10%を超える伸びを予想している。北米は一般的に車両移動時間が長く,また衝突事故から訴訟への発展に備えるユーザーが多いことから,エンターテインメント用途も含めて堅調な需要をみている。

日本は市場が成熟しているものの,衝突事故やあおり運転の事件などが報道されると,高機能製品を中心に販売が伸びる傾向がみられる。国土交通省による事故防止対策支援推進事業としての運送事業者への取得経費の助成や,保険会社がドライブレコーダー貸出付で事故時に緊急通報システムと連動してコールセンターとつながる保険サービスなどを提供しており,普及の追い風となっている。

OEM/MDP/DOPの市場は小規模となる。EUや米国の一部の州では,ドライバーや乗員のプライバシー保護,純正搭載による責任負担などの問題により,自動車メーカーが純正搭載に消極的なケースもみられるという。

しかし,事故時の責任負担を決める際の正確な検証に役立つため,今後も需要は増えるとみている。また,レベル3以上の自動運転車の場合においても,衝突事故を完全に防止することは不可能であるため,自動運転システムが普及しても需要は維持されると予想している。