ディスプレー業界を調査するIHS Markitは7月24日,「中国勢の台頭と有機ELの行方」と題し,2018年後半以降のディスプレー業界の見通しと懸念点をテーマにした記者説明会を開催した。

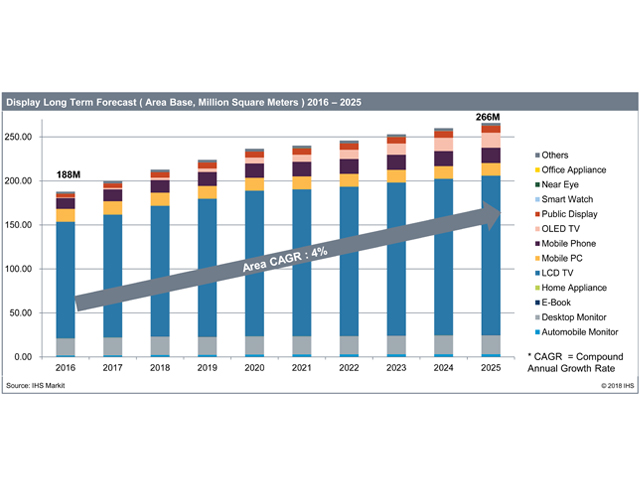

ディスプレー部門シニアディレクターの謝勤益氏は「ディスプレイ総論/2018年後半以降の見通しと長期予測」について報告した。それによると2016年から2025年にかけてテレビを中心とするディスプレー市場はCAGR4%で成長し,市場規模は1億8,800万ドルから2憶6,600万ドルまで伸長する。テレビ以外の主なけん引役としてはVR/ARが存在感を増すとしている。

中国は2022年までに,19以上の第8.6~10.5世代のTFT工場と,20の有機ELディスプレー工場を建設する。これにより中国は最大のLCDパネル供給国となると共に,古い設備を使う日本,韓国,台湾工場の閉鎖も起こると指摘する。また,フレキシブル有機ELディスプレーの供給でも韓国に肉薄する。

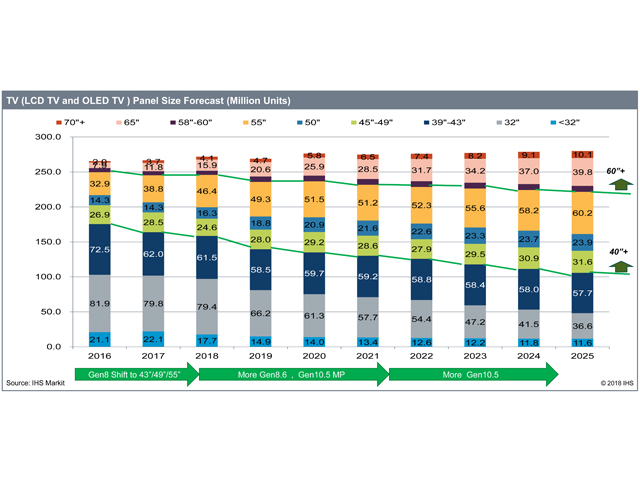

この増産はパネルの需給バランスにも影響を与える。中国では2018年に第10.5世代および8.6世代の工場が立ち上がる。これに伴い,立ち上げが続く2021年にかけて市場では面積ベースでTFTの供給量が需要を上回る状態が続く。これにより50インチや60インチといった大型パネルの価格下落が見込まれる一方で,32インチや43インチといった小型パネルは供給がタイトになり,43インチでは価格上昇もあり得るとする。

スマートフォンパネルについても大型化が進む。中国の主なスマートフォンメーカーは,従来主流だった16:9(5.46インチ)から縦方向に比率を伸ばした,19.5:9(6.39インチ)といったパネルを採用しており,2018年発売の新機種は殆どが6インチ以上となっている。2018年のパネルのトレンドはリジッドの有機ELとなる。価格の割に新規性が低いフレキシブル有機ELは採用が伸びないという。

またiPhoneXで話題となったパネルのノッチ(切り欠き)だが,2020年のiPhoneではノッチの代わりに有機ELパネルにカメラ用の穴が開けられる。有機ELのバックプレーンに,LTPSとIGZOを融合したLTPOを採用する2021年には全面ディスプレーが登場するとしている。広げるとタブレットにもなる折り畳みスマートフォンの開発が進められており,全面ディスプレーはそのためにも必須の技術となる。

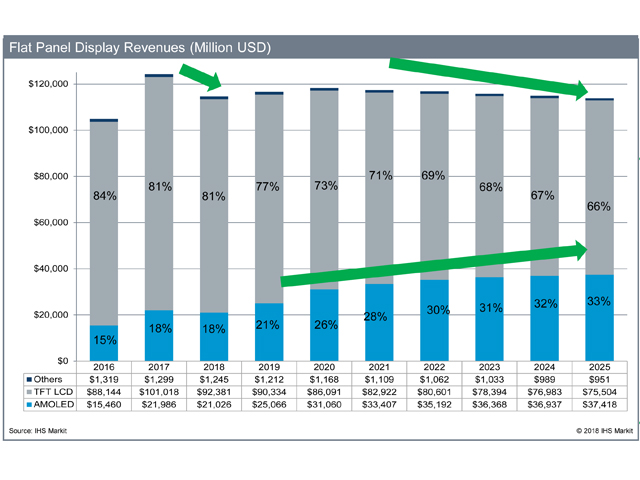

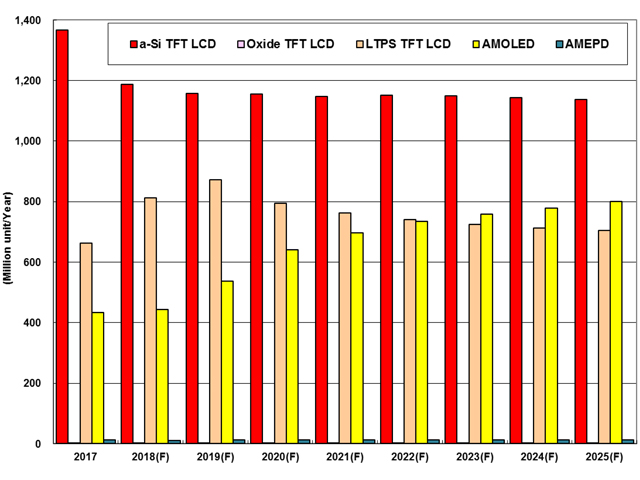

今後,LCDと有機ELディスプレーの構成比は有機ELディスプレーが大きく成長し,2025年にはディスプレー出荷金額全体の33%を占め,LCDとの差は1:2までに縮むとしている。依然として価格差はあるものの,AR/VRや車載といった新たなアプリケーションが市場をけん引する。

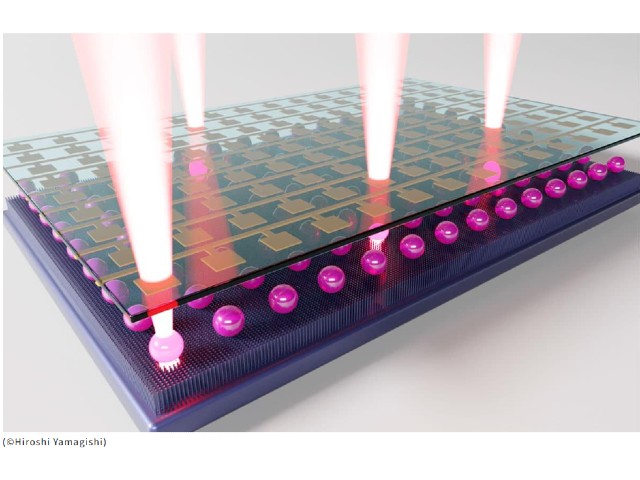

マイクロLEDディスプレーについては,サムスンが今年中には家庭用テレビの投入を発表しているが,その先の見通しは立っていないという。技術的困難もそうだが,マイクロLEDディスプレーがLCDや有機ELディスプレーと異なる点として,解像度と製造コストが比例することにある。フォトマスクや蒸着によるプロセスと異なり,マイクロLEDは解像度を上げるほどLED素子の数が増え,製造コストも増える。これが最大のウィークポイントとなると指摘した。

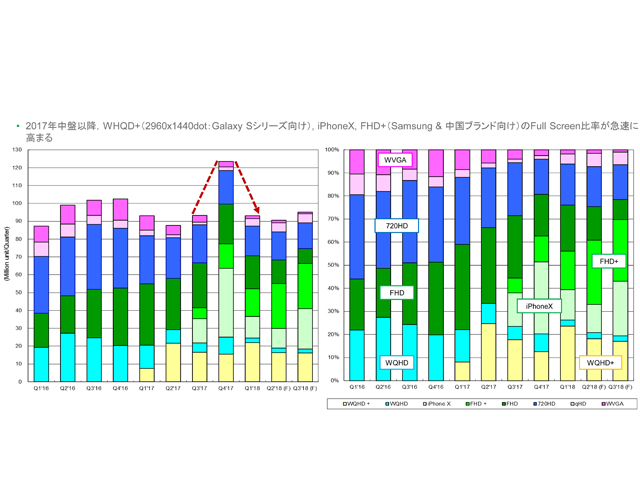

シニアディレクターの早瀬宏氏は「中小型ディスプレイ&アプリ市場の長期予測」を報告した。スマートフォンにおける有機ELディスプレー(AMOLED)の起爆剤になると期待されたiPhoneXだが,日本円にして10万円を超える価格が足枷となり出荷数は伸び悩んだ。その結果,2017年の第4四半期でAMOLEDの出荷数は急激に伸びたものの,iPhoneXの失速を受けて競合メーカーの追従が起きず,結果としてその後の出荷数はiPhoneX以前の水準に落ち着いている。

スマートフォン向けTFTについては,LTPSにおいて高精細(2160×1080~)モデルが2017年第4四半期,中国ブランド向けに一気に立ち上がった。狭額縁へ対応したこともあり,既存製品を置き換える勢いとなっている。a-aiについては720HDが落込むのと入れ替りに720HD+が伸長。720HDは在庫がだぶつき,調整期に入ったと見ている。

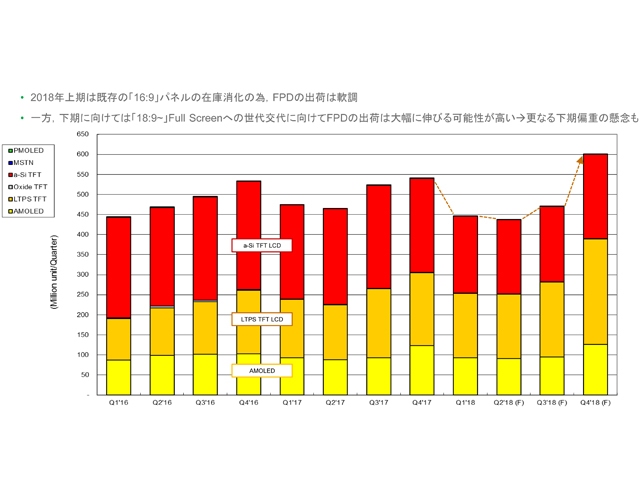

スマートフォン向けパネル全体としては,16:9パネルの在庫消化のために出荷数は軟調だが,下期には18:9以上のフルスクリーンモデルに向けて出荷数が大幅に伸びることも期待できるという。2018年の出荷数としては対前年比2%減の19億5,600万枚と予想する。金額ではAMOLEDの伸びが少ないことから,対前年比10%減の4兆4,100億円を見込んだ。これは画面サイズの主流が変わったことによる混乱と,ハイエンド機の普及が一段落したことが原因だという。

今後,中小型ディスプレーのアプリケーションとして期待が高いものにAR/VRや自動車を挙げる。特に自動車は高級車で2台以上のディスプレーを搭載するケースが増えているのと,今後,電子ミラーの採用が増えることがある。ただし,コストダウン要求も高く,同時に需要の大部分を占めるスマートフォン向けの需要が頭打ちになると予測することから,全体の出荷金額としては安定するものの大きな伸びはないとする。

iPohneXのつまずきと,LTPS TFT LCDとの競合が強まったことで,中小型ディスプレーの出荷金額予測は大幅に下方修正することとなった。それによると,2020年の総出荷金額は5,050憶米ドルとなり。その後も弱含みながら同様の水準が少なくとも2024年まで続くとしている。特にAMOLEDについてはiPhoneXの失敗を他山の石として,量産化を進める日本企業には,スマートフォン以外のアプリケーション需要を切り開くべきだとした。

シニアアナリストの宇野匡氏は「ディスプレイ部材市場」について報告した。中国はガラス基板の消費(2018年第1四半期:38%)に対して生産(同15%)が低い。そのため第10.5世代のガラス工場を中心に海外から誘致しており,国内からは日本電気硝子が東旭と第8.5世代のガラス加工工場のJVをスタートしており,日本電気硝子が元板を供給し,BOEへ供給している。

また,大型パネル向けのドライバーIC不足が深刻化している。これは半導体メーカーが投資を12インチへ優先し,ドライバーICを生産する8インチには行なわないため。12インチへの生産ラインの移行も,単価が安いため行なわれず,価格を上げることが生産能力確保の唯一の手法となっているという。また,線幅も90~110nmと最先端プロセスから離れているのも投資が離れる一因となっており,この状況は当面続くとしている。

バックライトについては,SamsungがQDガラスを採用したTVの量産を開始している。4~5mmと薄いモジュールとなっているが,液晶ガラス組成のガラス導光板は現状のアクリルの透過率93%に対し91%だという。一方,マイクロLEDをバックライトとする開発が進むが,現在のところ単にLEDの数が増えるもので,実装技術の問題も残っている。そのため,100µ角以上のサイズの素子を使うミニLEDも開発が進められている。また,バックライト方式としてエッジ型と背面型があるが,液晶テレビの価格下落が激しいことから,コストの高いエッジ型は採用がさらに減少する傾向にあるという。